“Tôi rất không vui vì điều này”, một cư dân Sydney nói về vụ thâu tóm của Mengniu Dairy từ Trung Quốc đối với nhà sản xuất sữa công thức cho trẻ nhỏ Bellamy của Úc, theo thông báo hồi tháng 9 vừa qua. CÁc bà mẹ Trung Quốc đang mua sữa Úc bởi họ “không tin các sản phẩm sữa Trung Quốc” và giờ đây các công ty Trung Quốc đang tìm cách sở hữu một công ty sữa Úc”, bà phát biểu và cho rằng đó là một thảm họa đối với ngành sữa của Úc.

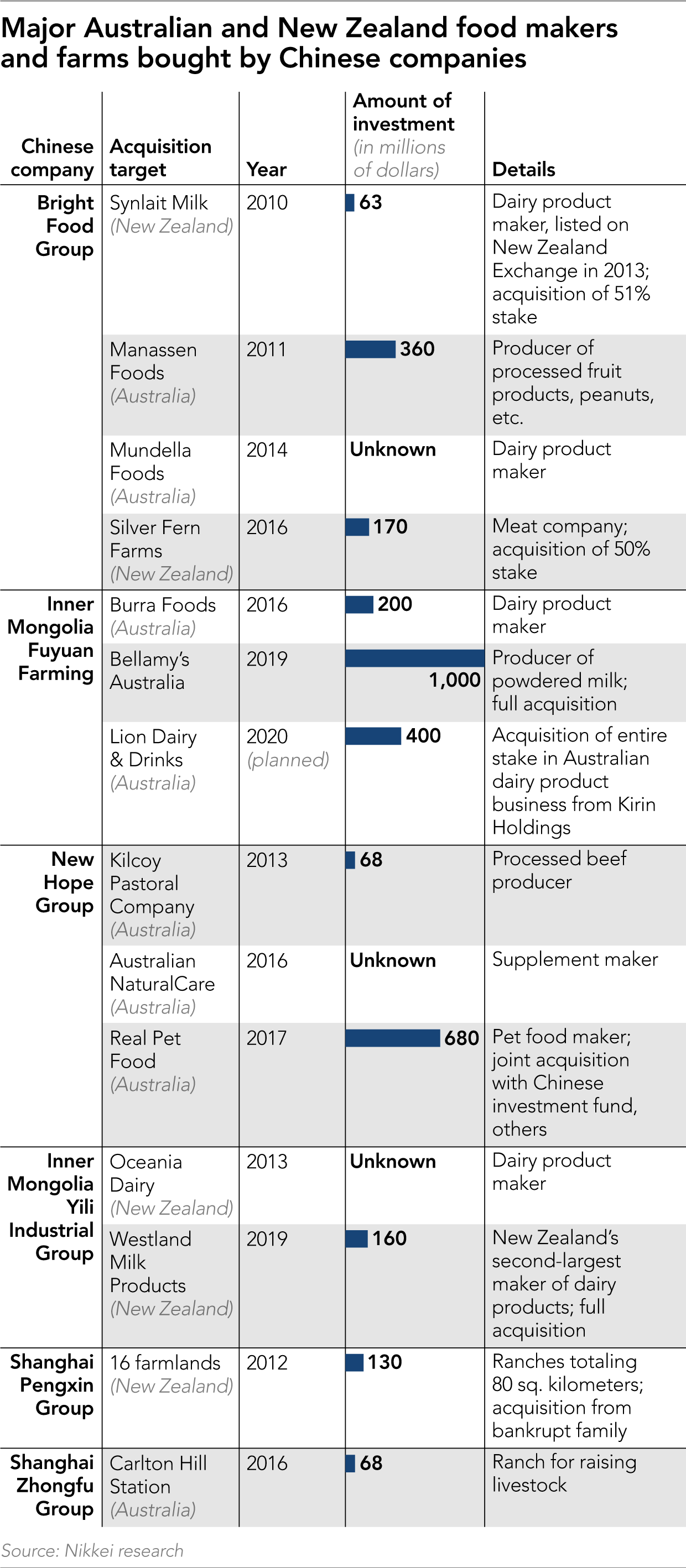

Sự thèm khát Bellamy của Mengniu thể hiện rõ ràng ở mức giá mà công ty này sẵn sàng trả cho nhà cung cấp thực phẩm và sữa công thức hữu cơ cho trẻ nhỏ hàng đầu này. Công ty sữa lớn thứ 2 của Trung Quốc đã chào mua ở mức giá khoảng 1,5 tỷ đô la Úc, tương đương 1,04 tỷ USD. Bellamy báo cáo doanh thu ròng đạt 266 triệu USD cho năm tài khóa kết thúc vào tháng 6/2019. Bellamy là thương hiệu hữu cơ có vị thế hàng đầu và chuỗi cung ứng này rất quan trọng đối với Mengnui”, theo CEO Lu Minfang phát biểu. Thương vụ này hoàn tất vào tháng 12. Doanh nghiệp nhà nước này tiếp tục tìm mục tiêu mới vào tháng 11 và lần này đã thỏa thuận trả 600 triệu đô Úc để mua Lion Dairy & Drinks, một nhánh tại Úc thuộc Kirin Holdings. Các thương vụ tiếp theo của Mengniu là thâu tóm Yili Industrial Group vào đầu năm 2019, thuộc Westland, nhà sản xuất sữa lớn thứ 2 của New Zealand.

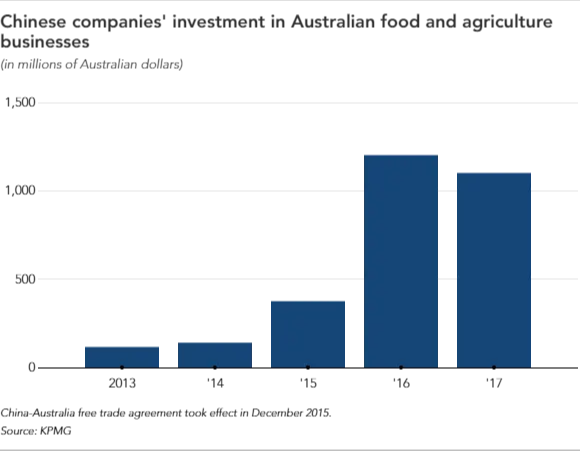

Đầu tư của Trung Quốc vào ngành thực phẩm và nông nghiệp Úc tăng vọt từ 95 triệu đô Úc năm 2013 lên 1,2 tỷ đô Úc năm 2017, theo dữ liệu của KPMG cho thấy. Luồng vốn chậm lại vào năm 2018 nhưng có thể tăng vọt trở lại vào năm 2019 và vượt mốc năm 2017.

Cơn cuồng thâu tóm này xuất phát từ tâm lý e dè tiêu dùng thực phẩm nội địa của chính người Trung Quốc. Kể từ khi xảy ra vụ nhiễm độc nghiêm trọng hàng loạt do sữa công thức vào năm 2008, người tiêu dùng Trung Quốc trở nên ưa chuộng các sản phẩm ngoại nhập mà họ cho là an toàn hơn. Du khách và những khách lẻ thường mua rất nhiều sữa công thức cho trẻ nhỏ tại Úc, mua sạch các quầy kệ để bán lại các sản phẩm này ở thị trường nội địa và kiếm lời. “Tôi tưởng tượng không khí và đất đồng cỏ sạch sẽ tại Úc và New Zealand, và gia súc được nuôi trong môi trường hoàn hảo”, Jiang Nannan, một bà mẹ trẻ 33 tuổi tại Đại Liên đang nuôi hai con gái bằng sữa công thức a2 của New Zealand. Hơn một thập kỷ kể từ cuộc khủng hoảng sữa nhiễm độc, “tôi không biết liệu hệ thống kiểm soát chất lượng của Trung Quốc đã cải thiện hay chưa”.

Các công ty Trung Quốc cũng tìm cách tận dụng cơ hội kinh doanh đối với luồng hàng hóa nhập khẩu từ châu Đại dương sau các thỏa thuận thương mại tự do với New Zealand và Úc có hiệu lực vào năm 2008 và 2015. “Khi thị trường Trung Quốc phát triển, ngày càng nhiều công ty đang tìm kiếm các sản phẩm chất lượng cao ngoại nhập”, theo nhà phân tích ngành thực phẩm Zhu Danpeng cho hay.

Đối với các công ty Trung Quốc đang tìm kiếm các thương vụ thâu tóm, tiêu chí hàng đầu của họ là liệu họ có thể mang các sản phẩm này vào thị trường Trung Quốc hay không, theo Helen Zhi Dent, đối tác tại KPMG Úc. Thứ hai là “thứ bậc của công ty” tại thị trường Úc và “hình ảnh thương hiệu”, “tình hình kinh doanh” là yếu tố đi sau.

Các doanh nghiệp Úc không gặp rào cản nhận thức về việc có chủ sở hữu là phía Trung Quốc. Nhiều đồng cỏ chăn thả gia súc và các trang trại nông nghiệp do các gia đình vận hành và chỉ duy nhất một nhà sản xuất thực phẩm cạnh tranh trên phạm vi toàn cầu là Fonterra của New Zealand. Với dân số Úc và New Zealand chỉ khoảng 30 triệu người, cơ hội mở rộng vận hành là rất thấp.

Nhưng cơn sốt không hạ nhiệt của Trung Quốc với các doanh nghiệp tại khu vực này đang bắt đầu châm ngòi cho một làn sóng phản đối từ phía người dân và các chính trị gia. Tháng 11/2019, phó thủ tướng Barnady Joyce bày tỏ lo ngại về tác động lớn của vụ bán Lion tới nền kinh tế Úc. Vụ thâu tóm Westland cũng làm dấy lên nhiều lo ngại trong cộng đồng làm chính sách tại New Zealand. Vụ thâu tóm này phát đi tín hiệu cho thấy “sự suy yếu liên tục trong việc kiểm soát ngành sữa của New Zealand”, theo ông Mark Patterson của một đảng tại New Zealand.

Người dân địa phương đặc biẹt nhạy cảm với việc thâu tóm đất nông nghiệp của các nhà đầu tư Trung Quốc. Khi Shanghai Pengxin Group đạt thỏa thuận mua 16 trang trại từ một gia đình kinh doanh nông nghiệp tại New Zealand năm 2012, một tòa án ở đây đã yêu cầu việc xem xét lại quyết định phê duyệt của chính phủ. Thương vụ này đã được chấp nhận với một số điều kiện cụ thể, như cam kết thành lập các cơ sở đào tạo. Pengxin đã lên kế hoạch mua thêm nhiều trang trại tại New Zealand vào năm 2015 và Úc năm 2016 nhưng các kế hoạch này không được chính phủ hai nước này đồng thuận nên đã phải từ bỏ.

Thương vụ lớn nhất là việc đề xuất bán S.Kidman của Úc, chủ sở hữu 10 trang trại có diện tích tới 100.000 km2 – chiếm 1,3% tổng diện tích đất của châu lục này, tương đương toàn bộ diện tích Hàn Quốc. Trước khả năng bán S.Kidman cho các nhà đầu tư nước ngoài năm 2015, chính phủ Úc đã chặn thương vụ này và cho rằng một phần các tài sản này nằm trong khu quân sự. Shanghai Pengxin, bên muốn mua các trang trại này, đã giảm quy mô đề xuất mua và loại bỏ các khu vực quân sự. Nhưng chính phủ Úc tiếp tục từ chối và nhấn mạnh về quy mô của các trang trại này, cho rằng thương vụ này va chạm đến lợi ích quốc gia.

Cả Úc và New Zealand đều phụ thuộc nặng nề vào Trung Quốc – nền kinh tế lớn thứ hai thế giới, mua 30% tổng kim ngạch xuất khẩu của Úc về giá trị và 20% của New Zealand. Những căng thẳng về an ninh quốc gia với Trung Quốc tiếp tục dai dẳng. Các công ty Trung Quốc “giả định rằng các phê duyệt của chính phủ liên bang và bang” cho các khoản đầu tư ban đầu là đủ để tiếp tục tiến tới các “kế hoạch mở rộng hung hãn”, theo một nhà chức trách Úc phát biểu. “Thiếu sự hiểu biết về chính trị Úc, cấu trúc thể chế, tầm quan trọng của chính quyền địa phương và tầm quan trọng của sự nhạy cảm địa phương” khiến các công ty có sức mạnh áp đảo thường gây tâm lý e dè.

Các công ty Trung Quốc tìm kiếm tăng trưởng dựa vào mua lịa các công ty nước ngoài cần phải “hòa nhập vào cộng đồng địa phương và hỗ trợ các vấn đề địa phương để dành sự đồng thuận”, nhà chức trách trên phát biểu.

Theo Nikkei Asia

Bình luận