Rabobank dự báo ngành tôm sẽ tăng trưởng khiêm tốn vào năm 2024, nhưng thách thức thị trường toàn cầu cản trở nỗ lực phục hồi

Rabobank dự đoán những cải thiện nhẹ ở các thị trường tôm trọng điểm như Mỹ, EU, Nhật Bản và Hàn Quốc, nhưng thách thức phục hồi vẫn còn.

Khi ngành tôm nuôi toàn cầu đang phải đối mặt với sự phức tạp của bối cảnh thị trường toàn cầu, một báo cáo mới của Rabobank cho thấy một chút cải thiện so với năm trước, đặc biệt là ở các thị trường trọng điểm như Mỹ, Liên minh Châu Âu (EU), Nhật Bản và Hàn Quốc. Tuy nhiên, có khả năng con đường phục hồi sẽ vẫn còn chậm chạp. Động lực bán lẻ, đặc biệt là ở Mỹ, đang tác động đến giá cả và cản trở sự phục hồi hoàn toàn. Trong khi một số thị trường chứng kiến tình trạng tồi tệ nhất, những bất ổn vẫn còn đó, đặc biệt là liên quan đến tăng trưởng bền vững ở châu Âu và sự ổn định kinh tế của Trung Quốc. Bất chấp những thách thức này, dự báo tăng trưởng tích cực khiêm tốn trong năm nay, được kiềm chế bởi mức giá thấp đang diễn ra và động lực cung ứng. Sau bài trình bày tại Diễn đàn Thủy sản Bắc Mỹ (NASF), Gorjan Nikolik, nhà phân tích cấp cao tại Rabobank, đã cung cấp một cái nhìn tổng quan về những gì ngành tôm có thể mong đợi vào năm 2024.

Thị trường tôm toàn cầu ‘chỉ tốt hơn một chút’ so với năm 2023 nhưng ‘điều tồi tệ nhất đã qua’

Thị trường toàn cầu chỉ cho thấy những cải thiện nhỏ vào năm 2024 so với năm trước. Dữ liệu hiện tại chỉ ra rằng Mỹ, EU, Nhật Bản và Hàn Quốc đều đang cho thấy sự hồi phục trong tăng trưởng nhu cầu, nhưng từ mức thấp và sẽ phục hồi dần dần. Lĩnh vực bán lẻ đã đóng một vai trò trong sự phục hồi chậm chạp. Nikolik cho biết: “Kể từ năm 2020, tôm đã trở nên rẻ hơn ở Mỹ và hiện chỉ bằng 53% so với trước đây”. “Nhưng các nhà bán lẻ vẫn chưa chuyển hoàn toàn việc giảm giá bán buôn sang cho khách hàng, điều này phần nào cản trở sự phục hồi.” Nikolik nói rằng “thời điểm tồi tệ nhất đã qua” khi nhìn vào thị trường Hoa Kỳ và mặc dù hiện tại nó đang ở mức thấp nhưng nhu cầu đang có xu hướng “đi ngang và tăng lên”. Trong khi thị trường EU và Anh đã chứng kiến nhiều “sự phục hồi hỗn hợp hơn”, Nikolik cho biết “điều tồi tệ nhất đã qua” về mặt nhu cầu sụt giảm. Nikolik nói: “Vẫn còn những câu hỏi về việc liệu có còn tăng trưởng ở châu Âu hay không”. “Nhìn vào dữ liệu của Vương quốc Anh, chúng tôi thấy rằng sự sụt giảm của giá bán buôn không được phản ánh trong giá bán lẻ.”

Dữ liệu của Vương quốc Anh làm sáng tỏ một xu hướng đặc biệt thú vị: Bất chấp giá bán buôn giảm, giá tôm thực sự tăng vào năm 2023, ngang bằng với các sản phẩm khác, chẳng hạn như thịt bò bít tết và phi lê cá hồi tươi. Điều này một phần có thể là do sự thiếu hụt nguồn cung tôm đánh bắt tự nhiên, nhưng nó cũng bắt nguồn từ chiến lược giá bán lẻ. Nikolik cho biết: “Thay vì giảm giá tôm và quảng bá nó, một số nhà bán lẻ xem xét mức giá tương đối của các mặt hàng khác nhau và giữ chúng phù hợp với nhau”. “Trong thời gian trước, chẳng hạn như năm 2020 đến 2022, một số nhà bán lẻ có tỷ suất lợi nhuận tôm âm vì giá tôm cao hơn. Và bây giờ lợi nhuận tôm rất tốt nên họ đang bù đắp cho những gì họ đã mất trong quá khứ, điều này không giúp tạo ra nhu cầu”.

Tại châu Á, Nhật Bản và Hàn Quốc dường như đã quay trở lại tăng trưởng nhu cầu vào cuối năm 2023, bằng chứng là lượng tôm nhập khẩu của họ giảm 7,9% về giá trị và 10,1% về khối lượng tính đến tháng 12 năm 2023. “Nhìn chung, ba nền kinh tế phát triển và là các nước nhập khẩu tôm lớn đều hành xử tương tự nhau và đối với tất cả họ, điều tồi tệ nhất đã qua”, Nikolik nói.

Trung Quốc tiếp tục khó lường

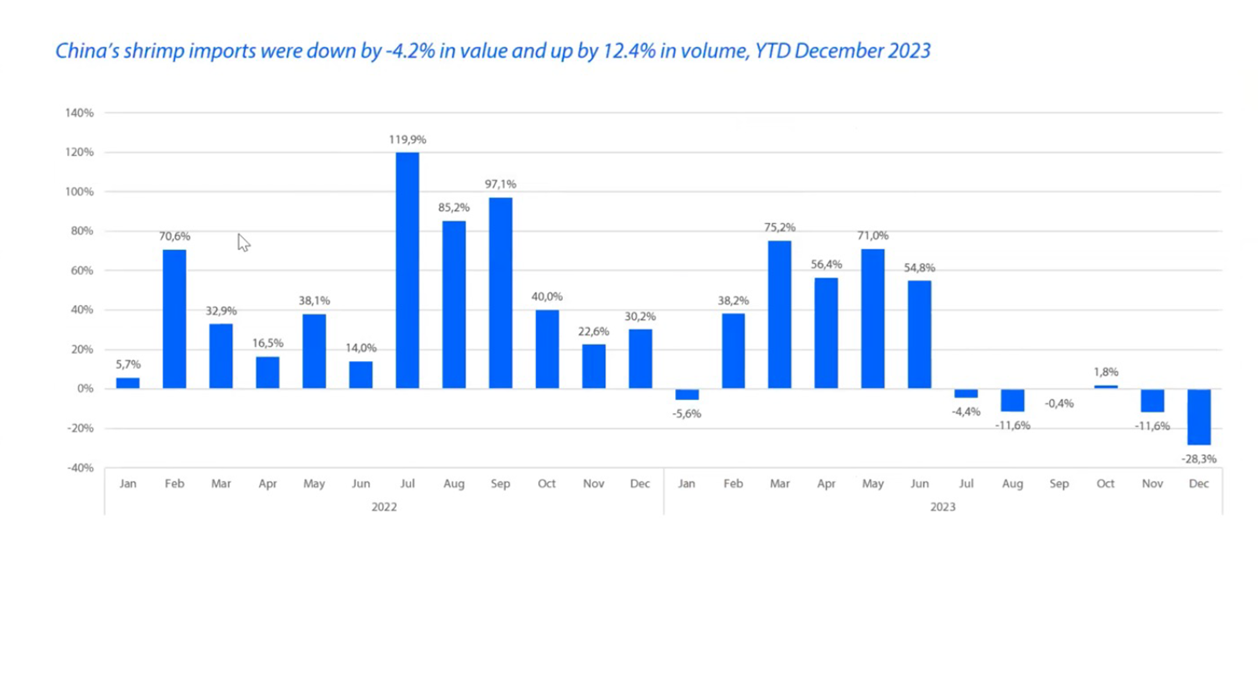

Trung Quốc, theo truyền thống là động lực thị trường lớn, đã thể hiện sự bất ổn kinh tế, đặt ra câu hỏi về mức tồn kho cao có thể ảnh hưởng đến nhu cầu toàn cầu đối với tôm nhập khẩu. Nikolik cho biết: “Vào năm 2022, bạn sẽ thấy mức tăng nhập khẩu khổng lồ này. “Lượng nhập khẩu rất thấp vào năm 2021, do người Trung Quốc tìm thấy dấu vết của COVID-19 trên bên ngoài bao bì tôm đông lạnh từ Ecuador, và lượng nhập khẩu từ Ecuador gần như bằng 0”. Mức tăng vọt 75,2% vào tháng 3/2023 liên quan đến việc ngành này đang chuẩn bị cho việc mở cửa hậu COVID, khiến các nhà nhập khẩu Trung Quốc mua quá mức và kết thúc với lượng hàng tồn kho lớn. Trong năm tính đến tháng 12/2023, nhập khẩu tôm của Trung Quốc giảm 4,2% về giá trị nhưng tăng 12,4% về khối lượng.

Trong năm tính đến tháng 12/2023, nhập khẩu tôm của Trung Quốc giảm 4,2% về giá trị nhưng tăng 12,4% về khối lượng. Nhìn chung, người ta dự đoán rằng Trung Quốc, ít nhất là trong nửa đầu năm 2024, sẽ ít đóng vai trò thúc đẩy thị trường hơn, với sự không chắc chắn về việc liệu nhu cầu nhập khẩu có quay trở lại hay không.

Nguồn cung dự kiến sẽ không giảm vào năm 2024, mặc dù giá thấp

Mức cung được dự đoán sẽ duy trì ổn định trong suốt năm 2024, bất chấp mức giá hiện hành đang ở mức thấp. Tốc độ tăng trưởng của Ecuador đang giảm tốc đáng chú ý, mặc dù có nền tảng tương đối lớn hơn, trong khi Ấn Độ và Indonesia sẵn sàng tận dụng vốn nếu có nhu cầu từ Hoa Kỳ. Ông Nikolik cho biết: “Trong năm tới, Ấn Độ sẽ tích cực phần nào nếu Mỹ tích cực và không có vấn đề chống bán phá giá”. “Ấn Độ sẽ phải chịu gánh nặng lớn nhất do nước này là nước cung cấp tôm số 1 sang thị trường Mỹ”. Ông Nikolik dự đoán rằng Ecuador sẽ đi từ tốc độ tăng trưởng cao - xuất phát từ những khoản đầu tư đáng kể vào thức ăn, máy cho ăn tự động và di truyền trong những năm trước - đến mức tăng trưởng nguồn cung dương nhưng thấp, khoảng 4 hoặc 6% vào năm 2024. “Do có nhiều nguồn cung bên ngoài và các yếu tố trong nước, giờ đây chúng tôi thấy chi phí cao hơn”, ông Nikolik nói. “Sự tăng trưởng cực lớn của Ecuador đã kết thúc và bây giờ chúng tôi mong đợi tốc độ tăng trưởng một con số bình thường hơn.” Tuy nhiên, đầu tư của Ecuador vào chế biến giá trị gia tăng sẽ giúp giảm thiểu tác động của giá tôm thấp. Nikolik cho biết: “Ecuador đang tăng từ 100.000 tấn lên hơn 350.000 tấn sản phẩm có giá trị gia tăng. “Điều này giúp ích cho họ vì những sản phẩm giá trị gia tăng này có giá cao hơn nhiều và họ có thể kiếm được nhiều tiền hơn từ chế biến, đặc biệt là đối với các công ty lớn hơn”.

Nhìn chung, trong khi một số khu vực có những dấu hiệu đầy hứa hẹn, sự thận trọng vẫn tồn tại trong bối cảnh thị trường toàn cầu có những thách thức dai dẳng và những bất ổn. Trong trường hợp không có dịch bệnh mới, người ta dự đoán rằng nguồn cung có thể đạt 7 triệu tấn (MT) vào năm 2030. “Tổng hợp tất cả lại, nguồn cung ở Châu Á có thể giảm 5 đến 6% vào năm 2023 và nhìn chung, thế giới đang giảm khoảng 1% vì Ecuador đã chiếm thị phần”, Nikolik nói. “Đối với quan điểm của chúng tôi về năm 2024, tôi nghĩ đây sẽ là một con số tăng trưởng thấp nhưng tích cực.”

Giá tôm thấp kéo dài

Những thay đổi trên thị trường tôm đã dẫn đến việc các nhà sản xuất hiệu quả hơn thay thế những nhà sản xuất kém hiệu quả hơn, làm thay đổi đường cung. Mặc dù có hy vọng về sự phục hồi nhu cầu toàn cầu nhanh hơn, thị trường vẫn có thể phải đối mặt với những thách thức trong việc đạt được mức tăng giá đáng kể do nguồn cung tiếp tục tăng trưởng. Mặc dù chi phí, đặc biệt là chi phí thức ăn chăn nuôi, có thể cải thiện vào năm 2024 nhưng có khả năng vẫn ở mức cao so với trước đại dịch. Sự bất ổn bao trùm lên nhập khẩu tôm ròng của Trung Quốc, với nhu cầu nhập khẩu của nước này có thể trì trệ. Trong trường hợp đó, Ecuador có thể tăng trưởng nhẹ, đặc biệt là ở các thị trường châu Á như Trung Quốc. Tuy nhiên, một kịch bản tiêu cực có thể xảy ra nếu Trung Quốc tăng cường sản xuất nội địa do tiến bộ công nghệ.

Ngoài ra, nhu cầu của Mỹ có thể giảm do thuế tăng và lo ngại về các cáo buộc lạm dụng lao động. Điều này có thể dẫn đến nhu cầu nhập khẩu của Mỹ suy yếu và làm trầm trọng thêm tình trạng giá thấp. Trong kịch bản như vậy, nguồn cung trong ngành có thể bị thu hẹp, đặc biệt là ở châu Á. Ông Nikolik cho biết: “Những điều mới sắp xảy ra hiện nay là những mối đe dọa tiềm tàng đối với sự phục hồi nhu cầu ở Mỹ do thuế chống bán phá giá, thuế đối kháng và điều kiện lao động”. “Nếu tất cả những điều đó cuối cùng làm tăng giá tôm ở Mỹ và giảm nhu cầu thì đó là một vấn đề vì chúng tôi đã hy vọng rằng Mỹ sẽ tham gia như một yếu tố tăng trưởng”.

Theo Global Seafood

Bình luận